دين عام

دين سيادي أو الدين العام (بالإنجليزية: Government debt) هي الأموال التي تقترضها الحكومة من الأفراد والمؤسسات لمواجهة أحوال طارئة ولتحقيق أهداف مختلفة وذلك عندما لا تكفي الإيرادات العامة لتغطية النفقات العامة التي تتطلبها هذه الأحوال الطارئة، مثل الحرب وحالة التضخم الشديد، ولتمويل مشروعات التنمية ولمواجهة النفقات الجارية العادية حتى يتم تحصيل الضرائب حيث أن مواعيد التحصيل قد لا تتوافق تماما مع مواعيد النفقات الجارية. وأيضًا هي الديون المترتبة على الحكومات ذات السيادة، وتتخذ أغلب هذه الديون شكل سندات غير قابلة للتداول أو أذونات خزانة لمدة ثلاثة أشهر تقريبا أو سندات قابلة للتداول. وعندما تقوم الحكومات بإصدار سنداتها فإنها تسلك سبيلين لا ثالث لهما؛ إما طرح سندات بعملتها المحلية، وغالبا ما تكون هذه السندات موجهة نحو المستثمرين المحليين، وفي هذه الحالة يسمى الدين دينا حكوميا. أو تقوم الحكومة بإصدار سندات موجهة للمستثمرين في الخارج بعملة غير عملتها المحلية، والتي غالبا ما تكون بعملة دولية مثل الدولار أو اليورو.[1] يتم تحديد حجم الدين العام للدولة عن طريق حساب نسبة الدين العام بالنسبة المئوية من حجم الناتج المحلي للدولة.

أزمة الديون السيادية

عدلأزمة الديون السيادية هو فشل الحكومة في أن تقوم بخدمة ديونها المقومة بالعملات الأجنبية لعدم قدرتها على تدبير العملات اللازمة لسداد الالتزامات المستحقة عليها بموجب الدين السيادي. وتجدر الإشارة إلى أن معظم حكومات العالم تحرص على ألا تفشل في سداد التزاماتها نحو ديونها السيادية، وذلك حرصا منها على الحفاظ على تصنيفها الائتماني في سوق الاقتراض من التدهور، ذلك أن توقف الحكومة عن السداد، أو نشوء إشارات تشير إلى ذلك، يؤدي إلى فقدان المستثمرين في الأسواق الدولية الثقة في حكومة هذه الدولة وتجنبهم الاشتراك في أي مناقصات لشراء سنداتها في المستقبل، أكثر من ذلك فان ردة فعل المستثمرين لا تقتصر على أولئك الذين يحملون سندات الدولة، وإنما يمتد الذعر المالي أيضا باقي المستثمرين الأجانب في هذه الدولة والذين لا يحملون هذه السندات. على سبيل المثال أدت أزمة الديون السيادية للأرجنتين في 2001 إلى قيام المستثمرين الأجانب (الذي لا يحملون سندات الدين السيادي للدولة) بسحب استثماراتهم من الأرجنتين مما أدى إلى حدوث تدفقات هائلة للنقد الأجنبي خارج الدولة ومن ثم حدوث نقص حاد في النقد الأجنبي لدى الدولة، الأمر الذي أدى بالتبعية إلى نشوء أزمة للعملة الأرجنتينية.

الحكومة والسندات السيادية

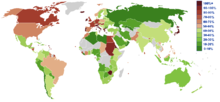

عدل| البلد | دين عام (بالمليار دولار) |

% من الناتج المحلي الإجمالي | لكل فرد (دولار أمريكي) | النسبة من الدين العالمي (بالمليار دولار) |

|---|---|---|---|---|

| العالم | 56,308 | 64% | 7,936 | 100.0% |

| الولايات المتحدة | 17,607 | 74% | 55,630 | 31.3% |

| اليابان | 9,872 | 214% | 77,577 | 17.5% |

| الصين | 3,894 | 32% | 2,885 | 6.9% |

| ألمانيا | 2,592 | 82% | 31,945 | 4.6% |

| إيطاليا | 2,334 | 126% | 37,956 | 4.1% |

| فرنسا | 2,105 | 90% | 31,915 | 3.7% |

| المملكة المتحدة | 2,064 | 89% | 32,553 | 3.7% |

| البرازيل | 1,324 | 55% | 6,588 | 2.4% |

| إسبانيا | 1,228 | 85% | 25,931 | 2.2% |

| كندا | 1,206 | 84% | 34,902 | 2.1% |

| الهند | 995 | 52% | 830 | 1.8% |

| المكسيك | 629 | 35% | 5,416 | 1.1% |

| كوريا الجنوبية | 535 | 34% | 10,919 | 1.0% |

| تركيا | 489 | 40% | 6,060 | 0.9% |

| هولندا | 488 | 69% | 29,060 | 0.9% |

| مصر | 479 | 85% | 5,610 | 0.9% |

| اليونان | 436 | 161% | 40,486 | 0.8% |

| بولندا | 434 | 54% | 11,298 | 0.8% |

| بلجيكا | 396 | 100% | 37,948 | 0.7% |

| سنغافورة | 370 | 111% | 67,843 | 0.7% |

| تايوان | 323 | 36% | 13,860 | 0.6% |

| الأرجنتين | 323 | 42% | 7,571 | 0.6% |

| إندونيسيا | 311 | 25% | 1,240 | 0.6% |

| روسيا | 308 | 12% | 2,159 | 0.6% |

| البرتغال | 297 | 120% | 27,531 | 0.5% |

| تايلاند | 292 | 43% | 4,330 | 0.5% |

| باكستان | 283 | 50% | 1,462 | 0.5% |

نشأة أزمات الديون السيادية

عدلتواجه الحكومة أزمة دين سيادي إذا أساءت تقدير هيكل التدفقات النقدية من العملات الأجنبية في المستقبل، فإذا تمت المغالاة في تقديرات هذه التدفقات بما قد يوحي للحكومة بتمكنها من الحصول على النقد الأجنبي اللازمة لسداد التزاماتها بسهولة، أو إذا ما تعرضت الدولة لصدمة خارجية تؤثر على تدفقات النقد الأجنبي لهذه الدولة بالشكل الذي يؤدي إلى تعرض مجمع النقد الأجنبي فيها (أرصدة النقد الأجنبي التي تملكها الحكومة لدى البنك المركزي) إلى عجز عن الوفاء بكافة الاحتياجات اللازمة للدولة من العملات الأجنبية، ومن ثم فإن أخذ الحيطة من جانب الحكومات في هيكلة ديونها بالعملات الأجنبية من الناحية الزمنية بالشكل الذي يمكنها من استيفاء متطلبات خدمة هذه الديون وفي المواعيد المحددة وبقدر كبير من الثقة، يعد أمرا ضروريا حتى لا تقع الدولة في أزمة ديون سيادية.

افلاس الدول

عدللا توجد نظم محددة تحكم عملية إفلاس الدول، مثلما هو الحال بالنسبة للشركات، التي غالبا ما تجبر على ملأ استمارة إفلاس، لكي يتخذ بعد ذلك الإجراءات القانونية اللازمة لتصفية الشركة، أما بالنسبة للدول التي تقع في أزمة ديون سيادية فإنها غالبا ما تلجأ إلى محاولة تدبير العملات الأجنبية من خلال طرقها الخاصة أولا، فإذا فشلت فإنها إما أن تلجأ للمؤسسات غير الرسمية مثل نادي باريس وهو مؤسسة غير رسمية تمثل تجمع الدائنين من الدول الغنية في العالم، والذي أنشئ في عام 1956 نتيجة المحادثات التي تمت في باريس بين حكومة الأرجنتين ودائنيها، ويتولى النادي مهمة إعادة هيكلة الديون السيادية للدول أو تخفيف أعباء بعض الديون أو حتى إلغاء بعض هذه الديون السيادية مثلما حدث عندما قام النادي بإلغاء كافة ديون العراق في 2004. وغالبا ما تستند قرارات النادي إلى توصية من صندوق النقد الدولي.

اللجوء لصندوق النقد الدولي

عدلقد تلجأ الدولة إلى المؤسسات الرسمية الدولية مثل صندوق النقد الدولي طالبة المساعدة في سداد ديونها، فيقوم الصندوق بتقييم أوضاع الدولة، فإذا كان التوقف عن السداد راجعا لظروف طارئة، على سبيل المثال انخفاض أسعار صادرات هذه الدولة، فإنه يعقد معها ما يسمى باتفاق المساندة Standby والذي بمقتضاه يتم منح الدولة تسهيلات نقدية بالعملات الأجنبية في صورة نسبة محددة من حصتها لدى الصندوق (على صورة شرائح)، دون أن يفرض على الدولة إجراءات لتصحيح هيكلها الاقتصادي والمالي. أما إذا كان التوقف عن السداد يعود إلى مشكلة هيكلية مرتبطة بضعف هيكل إيرادات الدولة أو سوء عملية تسعير السلع والخدمات العامة، أو عدم مناسبة عملية تقييم معدل صرف عملتها المحلية… إلخ، فان الصندوق يشترط في هذه الحالة أن ترتبط عملية تقديم المساعدة للدولة (بما فيها تلك التي سيقدمها نادي باريس بالطبع) بضرورة إتباع الدولة لبرنامج إصلاح هيكلي يتضمن مجموعة من الإجراءات المقترح ان تتبعها الدولة حتى تستطيع إصلاح هيكل ميزانيتها العامة وتخفيض العجز في ميزان مدفوعاتها، وتحسين قدرتها على الاقتراض والسداد في المستقبل.

انظر أيضًا

عدلمراجع

عدل- ^ الديون السيادية نسخة محفوظة 31 ديسمبر 2011 على موقع واي باك مشين.

- ^ [وصلة مكسورة]

| في كومنز صور وملفات عن: دين عام |